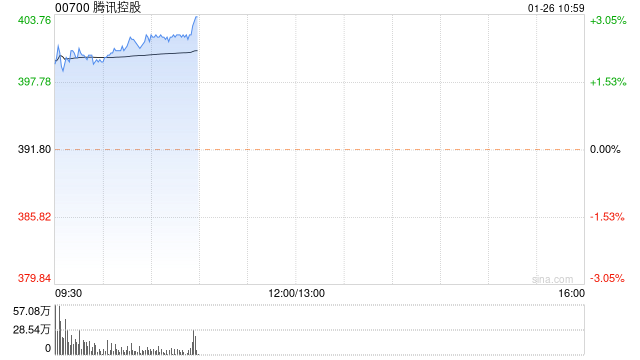

中信证券:维持腾讯控股买入评级 目标价451港元

- 11

- 2023-01-26 11:00:21

- 313

摘要:

中信证券发布研究报告称,维持腾讯控股(00700)“买入”评级,调整2022-24年Non-IFRS净利润预测至1147/...

中信证券发布研究报告称,维持腾讯控股(00700)“买入”评级,调整2022-24年Non-IFRS净利润预测至1147/1409/1673亿元,目标价451港元。在疫情影响下,4Q22公司收入增长仍有压力。展望2023年,该行认为疫情政策优化后,随着视频号商业化加速、新游戏陆续上线等,公司业绩有望逐步恢复增长。同时降本增效持续推进,利润端有望进一步改善。

该行预计,公司4Q22实现营收1419亿元(YoY-1.6%,QoQ+1.3%),毛利率为44.8%(YoY+4.7pcts)。费用率方面,该行预测公司4Q22销售/管理费用率分别为5.1%/18.7%(YoY-3/+1.8pcts),预测4Q22公司实现Non-IFRS净利润288亿元(YoY+15.7%)。细分业务来看,预计4Q22增值服务业务营收713亿元(YoY-0.9%,QoQ-2%)。

该行提到,由于公司游戏业务递延收入有一定缓冲,且11月新游戏《胜利女神:NIKKE》表现亮眼,因此该行预计公司游戏收入跌幅小于大盘。2022年9月以来,《无畏契约》、《黎明觉醒:生机》、《合金弹头:觉醒》等重点游戏获发版号,该行预计随着重磅新游戏逐步上线,公司游戏业务有望重回增长,建议关注2023年游戏排期情况。该行预计4Q22公司社交网络收入297亿元(YoY+2.0%)。腾讯视频、阅文集团、虎牙等降本增效推进,社交网络业务内容投入和人员成本有望持续优化。

发表评论